Bei geringem Risiko sehr hohe Renditen von 5 % – 20 % pro Jahr erhalten und dabei als Anleger noch etwas gutes Tun und anderen Menschen helfen? Das klingt erstmal zu schön, um wahr zu sein, und ist so ungefähr das, was P2P-Kredite versprechen. In diesem Artikel betrachten wir die guten und die schlechten Seiten von P2P-Krediten, klären was das überhaupt ist, wie man in P2P Kredite investieren kann und was Sie sonst noch wissen sollten.

Inhalt

Was sind P2P-Kredite?

P2P bedeutet Peer to Peer, nur etwas moderner geschrieben. Bei P2P-Krediten wird einfach Geld zwischen Privatpersonen verliehen, ohne eine Bank als Mittelsmann.

Das Problem bei Banken ist nämlich, das diese oftmals keine Kredite an die Leute vergeben, die sie wirklich benötigen. Der amerikanische Schauspieler Bob Hope formulierte das einst so schön:

Eine Bank ist eine Institution, die jemandem Geld leiht, der nachweisen kann, dass er eigentlich keines braucht.

Dazu gibt es eine Vermittlerplattform, auch Online-Kreditmarktplatz genannt, die Kreditnehmer an private Investoren vermittelt. Diese Vermittlerplattformen wie Bondora sind Webseiten, auf denen sich Kreditnehmer um einen Kredit bewerben können und Sie als Investor, können Geld einzahlen und gegen Zinsen verleihen.

Ein einfaches Beispiel dazu:

Zeit für ein neues Auto?

Max Mustermann möchte sich ein neues Auto kaufen, weil er dies beispielsweise für seine Arbeit benötigt. Das Auto kostet 20.000 Euro und 10.000 Euro hat Max noch übrig. Er benötigt also einen Kredit über 10.000 Euro. Er meldet sich also als Kreditnehmer auf einer der P2P-Kredit-Plattformen an und stellt seinen Kreditantrag über 10.000 Euro.

Der Anbieter überprüft dann die Bonität von Max und gewährt ihm bei positiver Bonitätsprüfung den Kredit über 10.000 Euro. Der Anbieter wiederum dann stückelt den Kredit in viele kleine Kredite auf z.B. 1.000 Kredite zu je 10 Euro. Die privaten Investoren können sich jetzt an diesem Kredit beteiligen.

Dies ist eine gängige Vorgehensweise. Es gibt jedoch auch noch Plattformen, wo Max Mustermann seinen Auto Kredit mit der benötigten Summe direkt vorstellen kann und die privaten Investoren dann direkt in Max und seinen Kredit beliebige Beträge investieren können. Der Kredit kommt nur dann zustande, wenn sich genügend Investoren finden, um die ganze Summe aufzubringen. Solche Details wie Bonitätsprüfung und genaue Verfahrensweise unterscheiden sich je nach Plattform, aber das Grundprinzip bleibt gleich: Sie leihen als Investor Privatpersonen Geld und erhalten dafür Zinsen.

Also eigentlich eines der ältesten Geschäftsmodelle der Welt, nur neu aufgelegt und an den aktuellen Bedarf unserer heutigen Zeit angepasst. Jeder einem Freund einmal Geld geliehen hat, hat sozusagen schonmal einen P2P-Kredit vergeben. Aktuell wächst dieser Markt auch sehr stark in Deutschland, da der Bedarf an Krediten einerseits stark wachsend ist und andererseits die attraktiven Renditen auch viele Investoren anlocken. Deutschland ist was Investitionen angeht auch bei P2P-Krediten aber noch weit hinter anderen Ländern wie England oder den USA. Aber Statistica schätzt, dass bis 2022 ein Investitionsvolumen von 879 Millionen Euro erreicht wird, was einem jährlichen Wachstum von ca. 20% entspricht.

P2P-Kredite für private Kreditnehmer

Für die privaten Kreditnehmehmer haben P2P-Kredite den Vorteil, dass Sie relativ unbürokratisch auch ohne größere Hürden wie Schufa-Auskunft oder Bankbeamte schnell Kredite aufnehmen können. Der Maximalbetrag für die P2P-Kredite schwankt zwischen 1.000 Euro und ca. 50.000 Euro, bei Laufzeiten zwischen 12 und 84 Monaten. Die Kredite benötigen in der Regel keine Sicherheit und haben Gebühren zwischen 1 und 5% je nach Laufzeit bei bonitätsabhängigen Zinssätzen zwischen 1 und 17%. Viele der Kredite sind typische Verbraucherkredite für Auto, Haushaltsanschaffungen oder aber sehr kurzfristige Kredite bis zum nächsten Gehaltseingang. Wer sich mit dem Thema Investieren befasst sollte wissen, das es nur in äußersten Notfällen eine gute Idee ist, einen Konsumentenkredit aufzunehmen. In diesem Artikel interessiert uns aber eher die Investorensicht.

P2P-Kredite für Selbständige

Dies ist ein interessanter Markt, sowohl für Investoren als auch für die Kreditnehmer. Oftmals haben Selbständige und insbesondere Freiberufler oder Einzelunternehmer es schwer, Kredite aufzunehmen für ihr Unternehmen. Banken sind extrem konservativ und wenig risikofreundlich. Der 1.200 Euro Nettoeinkommen-Angestellte ist als Kunde beliebter, als der Freiberufler der 10.000 im Monat verdient und im nächsten Monat auch mal deutlich weniger. In der Regel handelt es sich hier auch nicht um klassische Konsumentenkredite für einen neuen Fernseher oder Ähnliches, sondern es geht um Überbrückung, bis die nächste größere Rechnung bezahlt ist, Investitionen in das Wachstum des Unternehmens und andere solidere Kreditgründe. Selbständige erhalten bis zu 250.000 Euro Kredit zu ansonsten ähnlichen Konditionen wie die Privatpersonen.

P2P-Kredite für Investoren

Als Investor haben Sie die Möglichkeit bei einem oder besser noch auf mehreren dieser Vermittlerplattformen Geld einzuzahlen und abhängig von Ihrem gewünschten Risiko gegen Zinsen zu verleihen. Die Renditen reichen von 1 % bis zu ca. 20 %, abhängig von verschiedenen Parametern wie Risikostufe, Laufzeit und investiertem Kapital. Die Vermittlerplattformen beschäftigen dafür speziell geschulte Mitarbeiter, die die Risiken und Kreditausfallwahrscheinlichkeiten bewerten. Auf den meisten Plattformen können Sie Kredite ab 10 Euro verleihen und so ihr Risiko durch eine breite Streuung reduzieren, auch wenn Sie nur kleinere Beträge investieren wollen. Das wird möglich, da mehrere Investoren meistens gemeinsam einen Kredit finanzieren. Sie erhalten dann während der gesamten Laufzeit entsprechende Zahlungen der Zinsen und der Tilgungen des Kredites.

P2P-Kredite für die Vermittlerplattformen

Um P2P-Kredite als Investition zu beurteilen, ist es auch wichtig, die Seite der Vermittlerplattformen zu betrachten. Diese verdienen Ihr Geld in der Regel durch Gebühren. Die Kreditnehmer zahlen Gebühren zwischen 1 % und 5 % ihres Kredites und teilweise noch eine monatliche Gebühr während der Kreditlaufzeit von einigen Euros. Die Investoren zahlen ebenfalls Gebühren an den Vermittler. Diese liegen bei ca. 1% pro Kreditvermittlung und bei einigen Anbietern fallen pro Rückzahlung ebenfalls Gebühren an. Die Vermittlerplattformen verdienen also an beiden Seiten gutes Geld. Ihr wirtschaftliches Interesse ist es also, möglichst viele Kredite zu vermitteln und dass diese vor allem auch zurückgezahlt werden. Kreditausfälle, zu hohe Gebühren oder unzufriedene Investoren schaden dem Geschäftsmodell.

Die Vermittlerplattformen tragen dabei in der Regel kein Risiko, das Risiko tragen Sie als Investor! (Ausnahmen bilden Plattformen mit Buyback-Garantie)

Grundsätzlich gibt es zwei verschiedene Arten von Plattformen. Einerseits die Vermittlerplattformen wie Auxmoney. Hier können Kreditnehmer ihren Kreditwunsch und Einsatzzweck öffentlich ausschreiben und Investoren können dort solange investieren, bis der gewünschte Betrag erreicht ist. Die zweite Form sind die reinen Vermittlerplattformen. Bei diesen geht der Anbieter wie z.B. Bondora in Vorleistung und finanzieren die Projekte, an denen sie selbst ebenfalls beteligt sind und die Investoren können sich nachträglich an den Krediten beteiligen, ohne direkten Kontakt zu den Kreditnehmern.

Vorteile einer Investition in P2P-Kredite

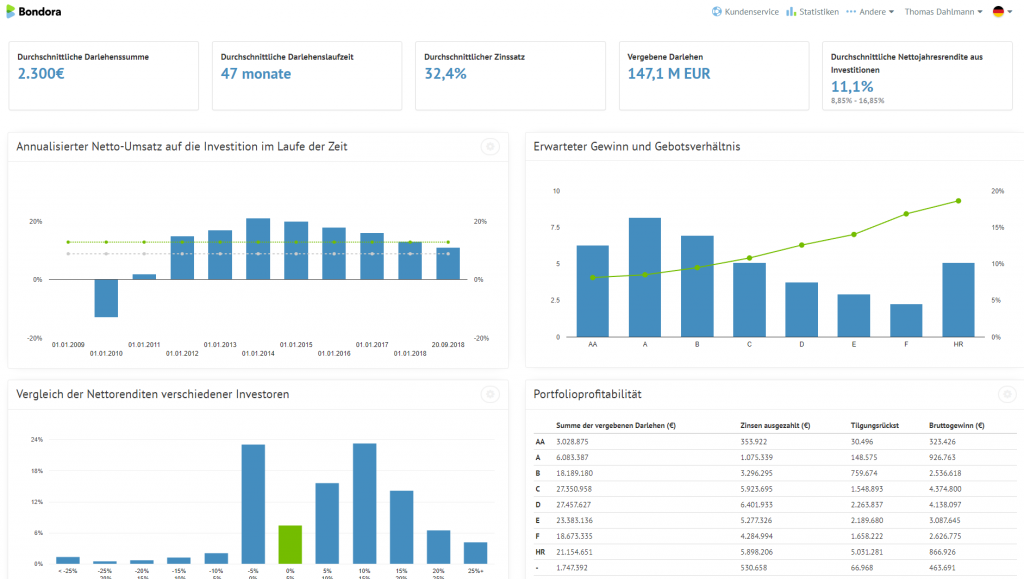

Der größte Vorteil ist natürlich die überdurchschnittlich hohe Rendite, die P2P Kreditplattformen wie Bondora derzeit bringen. Sehen Sie sich dazu folgende Grafik an.

Die weiteren Vorteile einer Investition sind:

- hohe Renditen zwischen 5 % und 35%

- regelmäßige planbare Zahlungen

- stark wachsender Markt

- bereits mit sehr wenig Kapital möglich

- sehr schneller und komfortabler Einstieg

- komplette Automatisierung möglich dank Autoinvestition-Funktion auf den Plattformen

- teilweise die sozialen Aspekte

- sehr transparente Investition, da alle Details zu den Krediten öffentlich einsehbar sind (wenn gewünscht)

- Investition kann auf verschiedene Kreditprojekte verteilt werden (Diversifikation)

- geringer laufender Aufwand (fast passives Einkommen)

- geringe Korrelation zu anderen Vermögenswerten wie Aktien oder Rohstoffen

- Anpassung an individuelle Risiko- und Anlagestrategie möglich

- teilweise wird eine Rückkaufgarantie angeboten gegen Zahlungsausfälle

Nachteile von P2P-Krediten

- feste Laufzeiten

- Ausfallrisiko

- Verhältnis von Risiko/Rendite ist teilweise unausgeglichen

- viele sehr kleine Zahlungen

Die Risiken von P2P-Krediten

Rendite kommt von Risiko und die relativ hohen Renditen der P2P-Kredite kommen ebenfalls mit einem sehr hohen Risiko. Bei vielen Anbietern und Investments würde ich sogar so weit gehen, zu sagen, dass das Risiko im Verhältnis zu den Renditen nicht gerechtfertigt ist.

Das größte Risiko ist der Ausfall von Krediten. Durch die meist fehlende Besicherung der Kredite und die oftmals vereinfachte Bonitätsprüfung, hat der Anbieter hier dann auch wenig Möglichkeiten. Die Anbieter übernehmen aber sämtliche anfallenden Schritte wie das Mahnwesen bis hin zur Zwangsvollstreckung. Investoren sollten sich dieses Risikos aber bewusst sein und in ihre erwartete Rendite mit einbeziehen. Kreditnehmer auf diesen Plattformen sind überwiegend Leute, die bei einer „normalen“ Bank keinen Kredit bekommen würden.Bei einer durchschnittlichen Verzinsung von 12% und 100 Krediten, in die investiert wurde, würde jeder ausfall eine Kredites die Rendite um 1 Prozentpunkt reduzieren. Bei einer Ausfallquote von 5% wird es sehr eng mit der Rendite, da noch Steuern abgezogen werden würden, liegt diese dann bereits bei unter 3%.

Es gibt bei einigen Plattformen eine sogenannte Buy-Back-Garantie, die einzelne ausgefallene Kredite aufkauft, so dass Sie als Investor kein Geld verlieren. Dies ist rechtlich aber nicht bindend und sichert nur teilweise ab. Sollte mal einer der Kreditgeber auf diesen Plattformen ausfallen, ist die Wahrscheinlichkeit sehr hoch, das Ihr investiertes Geld weg ist.

Außerdem besteht das Risiko, dass die Vermittlerplattform insolvent ist, aus technischen Gründen ausfällt oder anderweite Probleme auftreten. Erst vor kurzem beispielsweise musste die P2P-Kreditplattform Collateral aus England Insolvenz anmelden. Was in diesem Fall mit den investierten Geldern geschieht und ob die Kredite weiter bedient werden, ist unklar und bleibt ein Risiko. Auch wenn in diesem konkreten Fall angeblich alle investierten Gelder weiter ausbezahlt werden. Dieses Risiko ist jedoch relativ gering, solange alle rechtlichen Rahmenbedingungen eingehalten werden.

Die Vermittlerplattformen benötigen auch keine Banklizenz oder unterliegen in der Regel keiner Finanzaufsichtsbehörde wie der BaFin, da es sich bei den privaten Krediten nicht um Anlagen im klassischen Sinne handelt. Die fehlende Regulierung und die fehlende Einlagensicherung, stellen ein weiteres Risiko für Investoren dar.

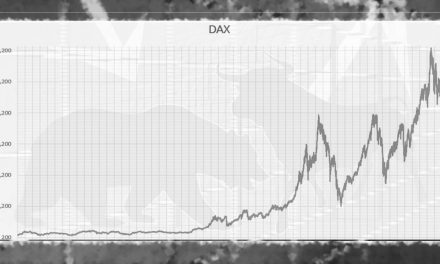

Da es diese Anlageform noch nicht so lange gibt, im Vergleich zu Aktien beispielsweise, ist noch ungewisse wie dieser Markt auf Finanzkrisen oder andere große Wirtschaftsereignisse reagieren wird.

Hinweise zum Investieren in P2P-Kredite

Das wichtigste ist Diversifikation: Wenn Sie 1.000 Euro in 10 Kredite investieren und einer von diesen fällt aus, haben Sie bereits 10% Ihrer Investition verloren. Die durchschnittliche Ausfallrate von Ratenkrediten in Deutschland liegt bei ca. 2,2%. Es ist also wesentlich besser, in beispielsweise 50 verschiedene Kreditprojekte zu je 20 Euro zu investieren. Im Idealfall investieren Sie also in so viele Kredite wie möglich, im Idealfall sollten Sie mindestens 100 Kredite anstreben, um das Ausfallrisiko zu minimieren. Eine sinnvolle Investition erfordert also mindestens 500 Euro, auch wenn kleinere Summen möglich sind.

Empfehlenswert ist es auch nicht nur die Kredite innerhalb eines Anbieters zu diversifizieren, sondern auch das Kapital auf mehrere P2P-Plattformen aufzuteilen.

Die meisten Plattformen bieten jedoch eine Form des automatischen Investierens. Hier geben Sie lediglich Ihr gewünschtes Risikoprofil an und das Ihre Gewinne automatisch reinvestiert werden sollen und dann passiert alles automatisch. Das ist eine bequeme Möglichkeit keinen Aufwand zu haben. Bei Bondora beispielsweise gibt es die Go and Grow Funktion, bei der Sie mit nur einem klick voll automatisiert optimal investieren können. Diese nutze ich ebenfalls.

Es kann sich jedoch lohnen, die einzelnen Projekte in die man investiert, genau zu prüfen. Reine Konsumentenkredite beispielsweise wie einen Fernseher oder einen Urlaub würde ich nicht finanzieren. Wenn jemand ein Auto für seinen Job benötigt oder in seine Ausbildung/Weiterbildung investiert, ist das für mich immer ein gutes Zeichen.

Auch bei den restlichen Kennzahlen verlasse ich mich meist auf den gesunden Menschenverstand. Niemand mit einem Einkommen von 2.000 Euro netto monatlich, nimmt einen Ratenkredit über 1.000 Euro auf, mit einer Laufzeit von 48 Monaten. Auch würde ich niemals, jemandem der gerade einmal 500 Euro im Monat übrig zum Leben hat, 20.000 Euro zu Konsumzwecken geben. Hier reicht der gesunde Menschenverstand, um die Ausfallrisiken deutlich zu reduzieren. Die entsprechenden Daten sehen Sie in den Kreditanträgen.

Es gibt Plattformen wie Viainvest mit einer sogenannten Buy-Back-Garantie. Sollte es zu einem Zahlungsausfall eines Kreditnehmers kommen, kaufen die Plattform den Kredit zurück und Sie erhalten Ihr volles Geld zurück. Solange nicht zu viele Kredite ausfallen, ist das eine gute Sache, die in der Praxis auch funktioniert.

P2P-Kredite sollten lediglich ein zusätzliches Investment sein zur Diversifikation. Dazu eigenen sie sich sehr gut, da die Korrelation mit anderen Wertanlagen eher gering ist. Ich empfehle aber nicht mehr als 5-10%, je nach Risikoprofil, in diese sehr riskante Anlageklasse zu investieren.

Gerade die osteuropäischen Plattformen wie Bondora wirken viel moderner was die Funktionen angeht und sind viel einfacher zu bedienen. Ich persönlich sehe jedoch das Risiko bei Investments im Ausland meist als höher an, sollte es mal zu einem Rechtsstreit oder Problemen kommen ist das Geld dort eher weg, als bei den deutschen Plattformen wie Auxmoney. Hier muss jeder selbst für sich entscheiden, was er bevorzugt.

P2P-Kredite richtig versteuern

Alle Gewinne die sich aus der Verzinsung ergeben unterliegen, wie bei anderen Kapitalanlagen auch, der Abgeltungssteuer und werden mit 25% zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer versteuert. Damit gibt es ebenfalls den Freibetrag von 801 Euro pro Jahr, bis zu dem die Gewinne steuerfrei sind. P2P-Investoren müssen also zwingend auch eine Steuererklärung abgeben, in der Sie die Gewinne ausweisen (Auch wenn Sie unter dem Freibetrag liegen!).

Einige Plattformen wie Auxmoney bieten speziell dafür eine einfache Übersicht über die Einnahmen, die Sie einfach nur auszudrucken brauchen. Bei den ausländischen Plattformen wie Bondora müssen Sie die entsprechenden Zinszahlungen selbst ausrechnen.

Ärgerlich ist in beiden Fällen, dass Verluste steuerlich nicht geltend gemacht werden können. Wenn also ein Kredit ausfällt, können Sie diesen nicht gegen gemachte Einnahmen aus anderen Krediten gegenrechnen.

Was ist der Primärmarkt und was ist der Sekundärmarkt bei P2P-Krediten?

Wenn Sie einen Kredit direkt vom Anbieter/Kreditnehmer kaufen dann wird das der Primärmarkt genannt. Wenn eines Ihrer Kreditprojekte dann im Verzug ist, können Sie diesen Kredit auf dem sogenannten Sekundärmarkt wieder verkaufen. Theoretisch sogar mit einem Aufschlag von, je nach Anbieter, bis zu 20%. Ob jemand einen bereits ausgefallenen Kredit noch mit einem Aufschlag kauft, bleibt jedoch zweifelhaft. Einige dieser Anbieter bieten auf jeden Fall die Möglichkeit eines Sekundärmarktes an, was auch den Vorteil hat, das Sie so schneller an Ihr Geld kommen können und nicht die Restlaufzeit abwarten müssen. Teilweise bietet sich so auch eine Handelsmöglichkeit, indem Sie mit Aufschlag an ungeduldige Investoren verkaufen und die Kredite vorher manuell kaufen. Dies ist jedoch verhältnismäßig viel Aufwand und war für mich nicht weiter interessant.

P2P-Kredite Anbieter im Detail

Nachfolgend finden Sie einige empfehlenswerte Anbieter für P2P-Kredite im Detail. Die Anbieter haben jeweils ein „Alleinstellungsmerkmal“ in dem sie sich alle unterscheiden und sind somit Vertreter einer Kategorie von Kreditmarktplätzen die nach meiner Erfahrung, sich gut für ein Investment eignen und in die ich persönlich auch investiere. Es gibt aber noch unzählige Alternativen, die Sie sich zur Diversifikation ansehen können.

Auxmoney

Auxmoney ist Deutschlands größter und bekanntester Kreditmarktplatz und ist Ihnen vielleicht schon aus diversen Werbemaßnahmen der Firmen bekannt. Die Größe und Bekanntheit und das lange bestehen, seit über 10 Jahren, sorgen für ein gewisses Vertrauen in den Anbieter. Es wurden auch bereits über 115.000 Kredite ausgezahlt bei über 2.9 Millionen Mitgliedern und einer durchschnittlichen Rendite von 5%. Die Registrierung geht schnell, erfordert jedoch im Gegensatz zu den ausländischen Plattformen einen Post-ident. Die Mindestanlagesumme beträgt 1.000 Euro und pro Kredit müssen mindestens 25 Euro vergeben werden. Pro Projekt nimmt Auxmoney dann noch 1% Gebühr bzw. mindestens 1 Euro. Die durchschnittliche Ausfallquote beträgt ca. 2%. Weitere Informationen zu Auxmoney und die Möglichkeit zu investieren, finden Sie hier.

Bondora

Bondora ist ein P2P-Kreditmarktplatz aus Estland. Bereits seit 2009 gibt es den Anbieter und aktuell sind es über 35.000 Investoren die über 125 Millionen Euro investiert haben. Die Renditen gehören bei Bondora mit zu den besten auf dem Markt derzeit und die Anmeldung und das gesamte Prozedere bis zur ersten Investition ist sehr einfach und anwenderfreundlich. Bei Bondora gibt es dazu einen Portfolio-Manager bei man nur sein gewünschtes Risiko einstellt und verschiedene Parameter wie den Betrag pro Kredit und der Rest erfolgt dann vollautomatisch. Gelder werden zum Risiko passenden Krediten zugewiesen und automatisch reinvestiert. Bondora war der erste P2P-Marktplatz auf dem ich investiert habe und bisher sind meine Erfahrungen durchweg positiv. Für Einsteiger insbesondere auch eine gute Wahl, da auch kleinste Einzahlungen wie 50 Euro möglich sind und die Stückelung der Kredite schon bei 5 Euro beginnt. Somit ist eine wesentlich höhere Diversifikation möglich und ein relativ risikofreies ausprobieren. Weiter Informationen und die Möglichkeit zu investieren, finden Sie hier.

Fazit zu P2P-Krediten

P2P-Kredite sind eine innovative und interessante Investitionsmöglichkeit die attraktive Renditechancen bietet.

Der soziale Aspekt dieser Kredite ist meiner Meinung nach fragwürdig. Wer Kreditnehmer dabei unterstützt sich zu verschulden, handelt bei Konsumkrediten meiner Meinung nach eher fragwürdig. Es gibt aber auch viele sinnvolle Investitionen auf diesen Plattformen. Da die meisten Investoren aber ohnehin sich eher für die Rendite interessieren, dürfte das keine Rolle spielen.

Aufgrund der Risiken sind sie jedoch lediglich zur Diversifikation geeignet. Wer bereits ein ausgewogenes Portfolio hat, für den ist dies eine weitere interessante Möglichkeit zu investieren. Alle anderen sollten zunächst die Grundlagen bevorzugen wie ETFs.

Persönlich hab ich ca. 5-10% meines Gesamtportfolios auf diese Weise angelegt.